米国高配当株ETFの「SCHD」に投資しようと思っている。

投資実績がどれだけなのか、実際に運用している人のデータを知りたい。

こんなことを考えている方へ。

本記事のポイントは次の通りです。

| 家族構成 | 妻・夫(子どもなし) |

| 投資開始日 | 2023年4月から |

| 住まい | 2LDK(賃貸) |

| 職業 | 妻:会社員 夫:自営業 |

【毎月更新】SCHDの投資実績公開します【米国高配当ETF】

SCHDの運用実績を公開します!

2024年10月以降の実績です。

ちなみに、SCHDは楽天証券とSBI証券の両方で購入しています!

| 年月 | 評価額 | 投資額 | 評価損益 | 評価損益率 | 購入額 |

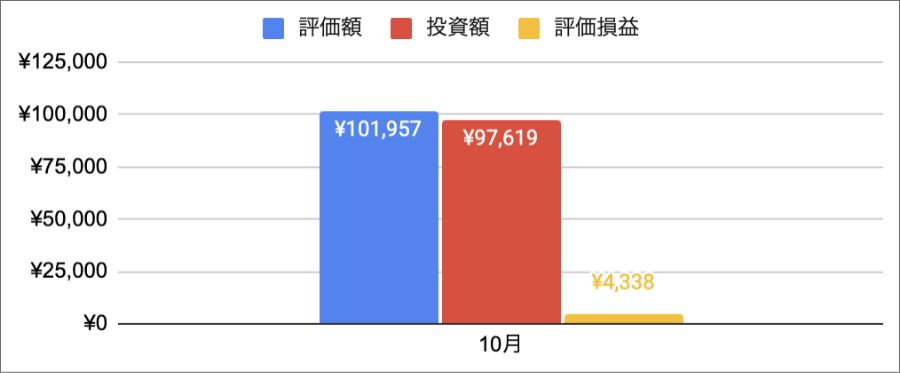

| 2024年10月 | ¥101,957 | ¥97,619 | ¥4,338 | 4.44% | ¥97,619 |

| 2024年11月 | ¥104,603 | ¥97,619 | ¥6,984 | 7.15% | ¥0 |

| 2024年12月 | ¥420,163 | ¥416,708 | ¥3,455 | 0.83% | ¥324,052 |

| 2025年1月 | ¥2,884,124 | ¥2,882,539 | ¥1,585 | 0.05% | ¥2,465,831 |

| 2025年2月 | ¥3,061,270 | ¥3,136,180 | ¥-74,910 | -2.39% | ¥254,906 |

| 2025年3月 | |||||

| 2025年4月 | |||||

| 2025年5月 | |||||

| 2025年6月 | |||||

| 2025年7月 | |||||

| 2025年8月 | |||||

| 2025年9月 | |||||

| 2025年10月 | |||||

| 2025年11月 | |||||

| 2025年12月 |

2025年の月別実績の動き

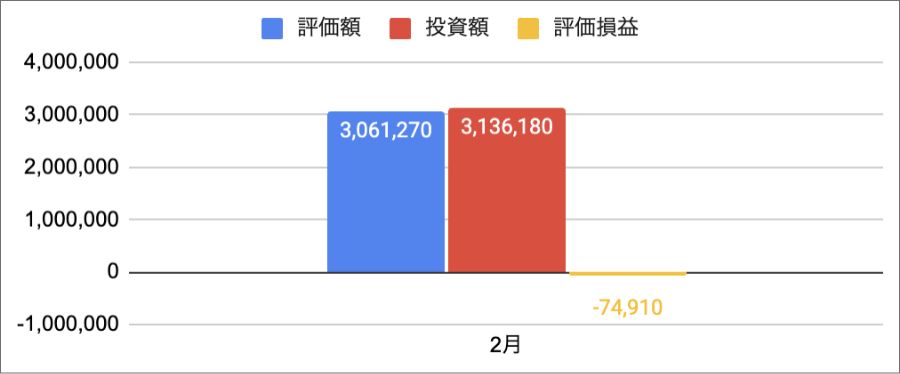

2025年2月

評価額:¥3,061,270

投資額:¥3,136,180

評価損益:¥-74,910

評価損益率:-2.39%

購入額:¥254,906

約25万円ほど買い足しました。SBI証券でNISA成長投資枠で買っています。年初から株価の伸びが微妙でしたが、ついに評価損益がマイナスに転じました。無念、、、。とはいえ、短期的に見るものではないので全く気にしていません。3月以降も粛々と資金投下を続けます。

また、楽天証券から初めての配当金を受け取りました。約50万円を投資して配当金は税引後約4,000円でした。楽天証券のSCHDの配当月は2月、5月、8月、11月です。次回は5月ですね。

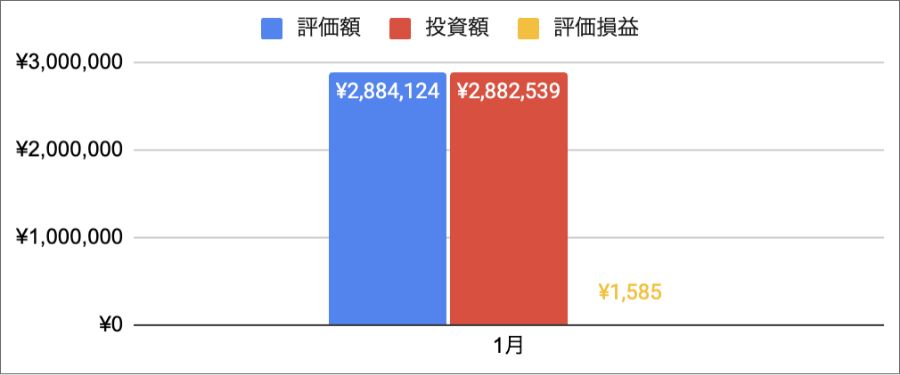

2025年1月

評価額:¥2,884,124

投資額:¥2,882,539

評価損益:¥1,585

評価損益率:0.05%

購入額:¥2,465,831

一気に250万円ほど追加購入しました。SBI証券にてNISA成長投資枠で買っています。今年の成長投資枠はすべてSCHDで埋めようと思います。我が家の投資のメインはVYMとオルカンとSCHDの3本の予定です。

2024年の月別実績の動き

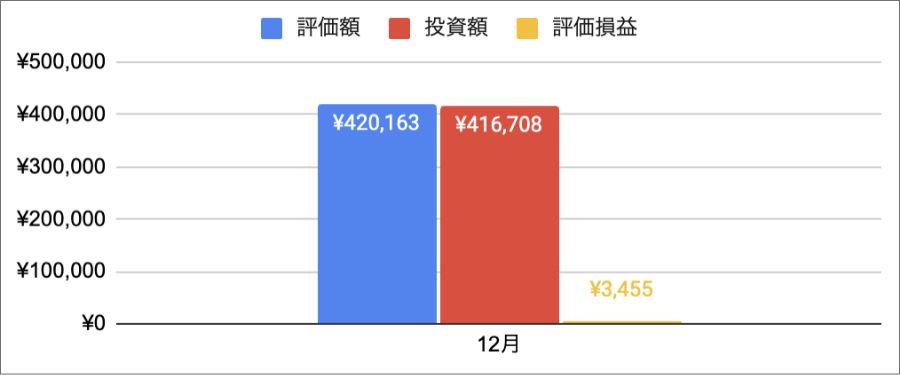

2024年12月

評価額:¥420,163

投資額:¥416,708

評価損益:¥3,455

評価損益率:0.83%

購入額:¥324,052

30万円ほど追加購入しました。投資資金的にはもっと買うことができたのですが、翌年のNISA枠を考慮して買い控えしました。相変わらず株価はほとんど動いていません。しばらく様子見です。

ちなみに全額楽天証券で購入しています。初回配当は2025年2月なのでもう少し。楽しみにしています。

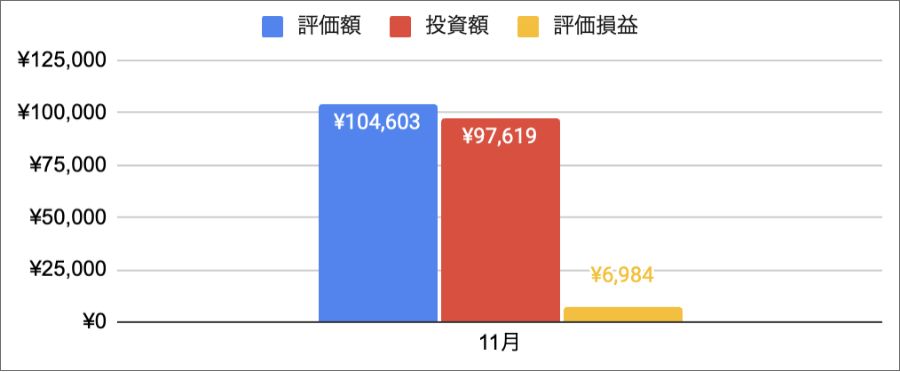

2024年11月

評価額:¥104,603

投資額:¥97,619

評価損益:¥6,984

評価損益率:7.15%

購入額:¥0

11月の追加購入はなしです。まだ買って1ヶ月なので株価はほとんど動いていませんが、評価損益率を見ると約7%なので微妙にプラスです。まぁ、しばらく様子見ですね。

2024年10月

評価額:¥101,957

投資額:¥97,619

評価損益:¥4,338

評価損益率:4.44%

購入額:¥97,619

ついにあのSCHDが日本でも購入できるようになりました!

SCHDはVYMと同じような高配当ETFです。だいたい利回りが3%〜3.5%でして、過去10年の増配率が平均10%という点が魅力的です。まずは10万円程度購入しました。

SCHD(Schwab U.S. Dividend Equity ETF)とは?

SCHD(Schwab U.S. Dividend Equity ETF)は、チャールズ・シュワブ(Charles Schwab)社が提供する米国株の配当ETF(上場投資信託)です。「Dow Jones U.S. Dividend 100 Index」に連動し、財務的に健全で安定した配当を支払う企業100社に分散投資します。

投資家にとってのメリットは次の通り。

①高配当と増配実績

SCHDは安定した配当を重視しており、利回りは3.5%程度。

増配率が高く、過去10年間で年平均約10%前後の増配を記録。

②経費率が低い

経費率は0.06%と、類似の高配当ETF(VYM, SPYDなど)と比べても非常に低コスト。

が、この0.06%という数字はSCHD本体を直接買う際の手数料で、現状日本では買えません。日本でSCHDに投資するには、現状は楽天証券とSBI証券の投資信託を買う必要があります。その際の経費率は0.12%〜0.19%程度です。

③財務優良な企業に投資

選定銘柄は10年以上の連続増配や高いROE(自己資本利益率)を基準にしているため、倒産リスクが低い。

マイクロソフト(MSFT)、アムジェン(AMGN)、シスコ(CSCO)など、大手の安定企業が含まれる。

④リスク分散が可能

100社に分散投資することで、個別銘柄よりもリスクが抑えられる。ただし、金融・生活必需品・ヘルスケアなど、特定セクターへの偏りがある点には注意。

ちなみに、VYMは約460社(2024年時点)に分散投資しています。

また、過去10年平均で約10%という高い増配率が魅力的です。また、利回りも3.5%程度で安定しており、長期で増配・配当成長を期待するETFとして非常に優秀です。

直近の増配率は次の通り。

2020年:13.9%

2021年:7.1%

2022年:12.8%

2023年:2.6%(景気の影響あり)

というわけで、SCHDは「安定した配当収入を得たい人」や「増配による資産の成長を期待する人」や「長期投資で低コストなETFを探している人」や「VYMやSPYDと比較しつつ、高い増配率を重視する人」におすすめです。

配当金の推移

- 配当金の推移についてはこちら(準備中)